现阶段基金投资攻略

发布: 2009-4-05 09:59 | 编辑: 小编 | 摘自 招宝理财 | 查看: 2718次

一、封闭式基金投资判断

11月8日和11月29日,规模在20亿元以上的大盘封闭式基金市价两次大幅上涨,吸引了众多眼球,这两次的大幅上涨一定程度上源自市场上封闭式基金T+0交易的传言,以及部分大盘封闭式基金0.5元左右的绝对低价。那么封闭式基金究竟有没有投资价值呢?如何投资呢?我们下面对之进行简单的分析。

一般情况下,投资封闭式基金的收益主要来源于两个方面,一为基金分红,二则是在二级市场上赚取差价(封闭式基金只能在二级市场上买卖而不能直接从基金公司赎回,除非持有到期或封转开)。所以我们在投资封闭式基金时要考虑影响基金分红能力的因素以及影响二级市场价格的因素:分红能力——单位净值在1元以上、可分配净收益为正;二级市场价格上涨原因——某时段折价率达到历史高位(或市价创新低)、封转开预期、到期日临近、净值表现突出、以及T+0传言等。

如果仅根据一些传言(封转开、T+0)想抓住一些市场行情,对中小投资者来说是极其困难、也极具风险的,所以还是应该全面的来分析那些影响市价走势的因素以求稳定收益。

可分配净收益:

重点投资可分配净收益为正的基金,可长期持有。

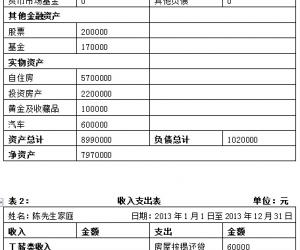

我们根据54只封闭式基金的中期可分配净收益指标,结合下半年来的单位净值增长,并减去下半年来的分红,估计出每只基金的最新单位可分配净收益,具体数据见表一。最具分红能力的基金为:基金科汇、基金裕泽、基金科翔、基金安顺、基金科讯、基金同智、基金同德、基金科瑞等。这些基金的运作一直表现优秀,因此在分红之后填权的可能性非常大,既能获得分红收益,又能获得价差收益。

折价率:

短线炒作者应重点关注的指标为折价率,投资时可参考上周五的最新折价率,并结合近日的市价走势,可在市价回调时重点投资那些折价率最大的基金,采取快进快出的策略。

最新折价率(利用11月29日的收盘价计算)显示:基金普丰、基金同盛、基金裕隆、基金鸿阳、基金金鑫、基金普惠、基金通乾、基金兴和、基金景福等基金的最新折价率最大在44%以上,其市价在0.5元上下,相比各自的单位净值缩水在0.4元以上,很值得在低位时介入,以求反弹时的收益。结合它们的单位可分配收益,更具投资价值的大盘基金有:基金天元、基金安顺、基金科瑞、基金丰和、基金同益等。

表一中29日的价格涨幅数据显示,涨幅最大的基金也大多具有高折价率。这也进一步支持了我们的观点:短线可炒作高折价率的基金,因为价格偏离价值(净值)越多,其回归的可能性越大。

二、股票型及配置型开放式基金的投资判断

以往的数据显示:前期收益表现突出的基金后期表现极可能差,而前期表现很差的基金其后期收益又可能很好,所以我们在进行开放式基金投资时,仅根据前期收益表现进行投资则极可能踏错调换时机。为了追求财富增长最大化,我们引进“双风格择时模型”——用以判断下期哪类风格资产将有好的收益,以及利用夏普的“基于历史收益的基金投资风格”模型判断基金在实际投资中的风格特征,依此我们就可以尽量的投资这样的基金——持有较多的后期预测表现将优胜的风格类资产。

1、“双风格择时模型”的预测结果

借鉴Geoffrey Gerber(1994年)提出的双风格择时模型,结合我国股票市场的实际情况,判断我国A股市场中表现出成长和价值特征的股票群在下一期何者会获得更好的收益,模型结果将给出下一期价值类股票表现好于成长类股票的概率大小。该模型是通过综合考虑各类资产的长期趋势、中短期趋势及各期市场特征对价值和成长类资产收益趋势进行时测的一种比较直观的统计模型,它的目的是通过在不同风格股票间的投资转换策略以求获得超过资产按长期配置策略所获得的收益。

我们这里所选的风格指数为现在市面上应用较多的中信投资风格指数系列,它是基于规模、市值比(B/P)大小进行划分的,主要包括:大盘价值/大盘成长、中盘价值/中盘成长、小盘价值/小盘成长六类风格指数。本报告中所用到的各指数的收益率为月度指数增长率。

拟合双风格择时模型所用的数据区间为2000.1-2005.11底,共70个月度数据,然后利用模型预测出12月份价值类和成长类股票的相对表现为:

12月份大盘价值好于大盘成长的概率为0.71,中盘价值好于中盘成长的概率为0.777,小盘价值好于小盘成长的概率为0.85,均超过了0.5判别界限。这说明12月份价值类股票收益好于成长类股票收益的可能性很大,所以我们推断在12月份重点投资价值类股票的基金将获得较好的收益。

用同样方法得出12月份大盘类股票好于小盘类股票的概率为0.714。

2、基金的实际投资风格判断

由于我国基金的投资组合信息披露频率为季度,且每季度披露的组合信息为基金组合前10大重仓股,因此依此信息获得基金的风格投资偏好仅仅揭示了各基金在每季度末时点上的粗略组合信息,对于日常的风格投资偏好仍然揭示不足;而Sharp的基于公开披露的基金收益率序列的风格分析方法得到的是基金在一时间段内的平均投资风格,相比基于每季度的投资组合信息更能揭示各基金在最近一段时间内的平均投资风格偏好。

Sharp的基于收益的风格分析理论认为:通过比较基金的收益和所选择的一系列风格指数收益之间的关系可以判定基金管理人在过去一段时间内的投资风格。如表二中的第3列到第9列数据表示考察期间各基金在每种风格资产类别上的平均投资比重,比重越大,表明该类风格资产影响基金的收益越大,则该基金相应表现为该种风格偏好。表中的系数R2 代表了Sharp模型的拟合效果,R2值越大说明各风格指数的收益对基金的收益来源解释能力越大。

我们对运作满半年的92只股票型及混合型开放式基金进行风格判断,结果如表二。

3、投资建议

根据双风格择时模型结果推测,12月份重点投资于价值型资产的基金将会有不错的收益,因此我们从表2中选择那些重点投资价值类资产的基金,所选的基金有:融通巨潮、博时主题、友邦盛世、宝盈增长、荷银混合、天同180等,它们在价值类资产上的投资比例相对较多,后期有望获得较好的收益。