创业板上市费用选择题:部分券商无缘分享盛宴

发布: 2009-5-21 09:13 | 编辑: 小编 | 摘自 sina | 查看: 1018次

李域

创业板箭在弦上,国内107家券商跃跃欲试,68家保荐机构摩拳擦掌,但并非所有券商都能分享这一盛宴。

业内人士认为,上创业板的企业融资金额少,企业财务实力也弱,因此无法承担券商动辄数千万的保荐承销费用,但对于券商来说,做创业板项目,需要花费的人力物力以及资源并不会比主板及中小板少,如果收费比主板企业低,这也是券商无法承受的。

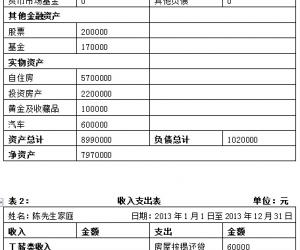

来自某券商投行部门的一份2006年至2008年期间在中小板上市的所有企业费用支出数据,也许对关注创业板的券商和企业有所借鉴价值。

统计数据显示,在2006年至2008年中小板上市企业共计154家,除海亮股份与华锐铸钢之外,剩下的152家企业的上市费用总支出为24.78亿元,平均下来每家企业需支付1630万元,保荐机构共收取承销费和保荐费17.85亿元,平均下来,保荐机构每单收取费用1174万元。

联合证券一位券商保荐人算了一笔券商的成本账,在正常情况下,假设项目在会一年,保荐人的费用(包括签字费、持续督导费用等)150万元左右,项目组成员差旅成本100万元左右,分摊的项目人员工资(含保荐代表人工资)约200万元左右,还有税金、综合成本等等,在不计奖金的情况下,做一个项目费用大概在500-600万左右,但如果2年才能出一个项目,收费1400万,券商估计都不赚钱。

对于一些券商而言,创业板形同鸡肋,投入的精力与收入不符合,但是对于一些擅长中小板项目的券商而言,也许就是一个很好的机会。

投行进入微利时代

创业板还未落地,关于上市费用争议已沸沸扬扬。

拟上市公司深圳市脉山龙信息技术股份有限公司总裁汪书福表示,企业在创业板上市存在募集资金成本的问题,因为上创业板的企业融资金额少,企业财务实力也弱,企业募集资金总额有限,但却要支付与中小板相同的费用。

上述数据显示,152家企业中,仅36家企业的保荐承销费低于1000万元,在这36家企业里,国元证券保荐承销的报喜鸟(002154.SZ)费用最低,仅450万元。报喜鸟的上市费用合计为748万元,发行2400万股,募集资金净额为2.9亿元,也就是说,该公司每股的发行费用约为0.31元。

余下的116家企业保荐承销费均高于1000万元,主要集中在1000万元至2000万元之间。在这116家企业中,高盛高华保荐承销的宁波银行(002142.SZ)费用拔得头筹,高达10450万元。宁波银行发行45000万股,募集资金净额402696万元,上市总费用支出11304万元,每股发行费用约为0.25元。

2005年1月1日,证监会为进一步做好《证券发行上市保荐制度暂行办法》实施工作的通知显示,自2005年1月1日起,在保荐代表人具体负责推荐的发行人证券发行前,中国证监会不受理该保荐代表人具体负责推荐的其他发行人的证券发行申请。

这表明,一个保荐代表人只能有一个在会项目,那这名保荐代表人在项目报会至发行期间为“冻结期”,无法签署其他项目。

有投行人士表示,在当前IPO暂停的情况下,在会的项目已高达400个左右,按照一个项目需两个保荐代表人保荐的要求,大约有800个保荐代表人处于冻结期,无法签署其他项目,如此便形成了保荐代表人的稀缺与高薪,券商的成本高企。

“听说有保荐机构表示创业板收费450万就可以做。”广州某券商投行人士无可奈何地说到:“这样的收费标准,保荐机构可说无盈利,对中金,中信这样的大机构来说,创业板的IPO形同鸡肋。”

对此,深圳某券商投行部门负责人坦言:“对于只做大项目的中金、中信之类的(券商),投入太大精力做创业板意义并不大,利用创业板做直投会更好一些,和承销业务一样,直投同样是强者为王的生意,只有少数券商可能成为胜利者。”

2008年,中信证券就开始尝试中小板业务,来自WIND的数据显示,2008年中信证券共承销中小板项目4家,合计收取承销及保荐费用9718万元。而中金公司投资银行的业务结构相对比较单一,依旧维持着一贯的承揽大型项目。

国泰君安研究梁静也表示,创业板预期明朗,直投业务能力强的中信等也将受惠于所投资企业的上市。

谁的机会?

创业板的渐行渐近,对于在中小板长袖善舞的国信证券、平安证券、广发证券等券商来说,却是一块大蛋糕。

上述数据显示,国信证券以共计保荐承销企业21家名列榜首,保荐承销收入总额为35783万元,平均每单收入为1703万元,高于行业平均值1174万元。

排名第二的平安证券共计保荐承销18家,收入总额为26859万元,排名第三的广发证券则保荐承销中小上市公司13家,除海亮股份未统计之外,其余12家收入总额为17261万元。

海通证券与光大证券分别以保荐承销8家、7家排名第四、第五。

五家券商在2006年至2008年期间,中小板承销及保荐的收入总额已高达10380万元,占据总保荐承销金额的42%左右,成为大部分收益的获得者。

国泰君安研究员梁静指出,虽然创业板推出的时间难以确定,但创业板的制度设计逐渐明朗,这将有助证券公司创业板业务的开展以及收益预期的明确。据她预期,2009年创业板承销收入约4-6亿元,2010年将提升至15-20亿元。

国信证券投行部一位人士也透露,“目前我们已经成熟的创业板项目在40个左右。”。

据其介绍,国信证券投行总部下面设立的17个投行部门,每个部门手中至少有2个已经相当成熟的项目,每年的净利润增长都在30%以上,许多项目甚至符合中小企业板的上市标准。

投行人士称,包括位列中小板前三位的国信、广发、平安三大券商,目前储备的成熟的创业板项目已超过100个。其中,国信约40个,广发约30个,平安约30个。

截至5月14日,来自证监会网站信息显示,国信证券目前拥有保荐代表人91名,广发证券60名、平安证券52名。

“虽然目前创业板的保荐制度细则尚未出台,但保荐人数量还是成为券商能上多少创业板项目的保证。”国信证券投行一位人士认为。

由于上述三券商储备的创业板项目数量颇为可观,多数投行部人士认为,创业板70亿的大蛋糕,大部分会被他们瓜分。

已有_COUNT_位网友发表评论 我要评论

>