螺纹钢移仓换月孕育套利良机

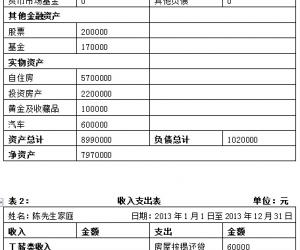

发布: 2011-10-13 11:14 | 编辑: 一、跨期套利概述 跨期套利是套利交易中最普遍的一种,是利用同一商品但不同交割月份之间正常价格差距出现异常变化时进行对冲或交割而获利的。在一定时期内(农产品多为一个作物年度,工业品多为一个消费时节),由于存储商品的仓储成本和资金成本,远期合约的价格通常要大于近期合约的价格,二者之间的价差就会反映这些成本,当价差不合理时就会出现跨期套利的机会。 当价差过大时,可买入近期合约同时卖出远期合约(构成卖出套利),一旦价差缩小即可赢利,这就是正向套利;当价差过小时,可卖出近期合约同时买入远期合约(构成买入套利),一旦价差扩大即可赢利,这就是反向套利。除此之外,还可以根据市场内不同合约受到资金追捧的热度和方向来判断未来价差的变化方向从而选择套利模式。 二、螺纹钢跨月套利成本分析 螺纹钢跨月成本分为两种情况分析 ,一是到交割月前进行平仓结束套利,不进行延期交割时成本;二是近期合约到交割月不平仓交割获得仓单,而延期到下个月进行交割时的成本分析。(螺纹钢以4500元/吨、保证金13%、一年期贷款利率为5.31%为基准,一年期存款利率2.25%为基准进行成本分析) 1.不交割时成本分析 交易手续费:近月和远月两次开仓平仓,手续费=2%%*4500*2*2=3.6元/吨; 自有资金占用利息(每月双边)=13%*2*2.25%/12*4500元/吨=2.1元/吨,贷款资金占用利息(每月双边)=13%×2×5.31%/12×4500元/吨=5.2元/吨 ;因此当不交割的话,每吨每月成本至少在10元左右。合约之间基差之所以能够缩小的主要原因是交割机制的存在,所以按照“持仓费”理论,合理的价差估算应该按照交割的情形来进行。 2.交割时成本分析 1、仓储费:0.15元/吨/天 按每月30天计算,1个月仓储费为4.5元/吨 2、交割手续费:2元/吨 两次交割手续费 4元/吨 3、交易手续费:按每手交易总额的2%%,手续费为0.9元/吨, 两次交易 折合为1.8元/吨 4、资金利息:一年贷款利率以5.31% 计,利息支出=4500*5.31%*1/12=20元/吨 5、增殖税:增值税是按交割月配对日的结算价为基准计算的,因此增值税是不确定的。以100元/吨差价计算,100/(1+17%)×17%=14.5元/吨 理论价差:4.5+4+1.8+20+14.5=44.8元/吨,约为45元/吨。 隔月套利遇到了两个问题:一是螺纹钢合约设计时规定:“从生产到注销,期货交割的实物有效期90天,而且生产后30天内进入注册仓库”。这样仓单实际有效期只有2个多月,当你收到仓单时,你的仓单有效期可能已经超过了一个月,那么就不能延期到下个月进行卖出交割;二是隔月套利时一般其中一个合约是主力合约,另外一个合约是非主力合约,持仓小,成交不活跃,价格波动较难掌握以及非主力合约容量有限,不适合大资金进行套利,那只有考虑主力合约之间的套利。